注会《税法》重要知识点:应纳税所得额的确定

应纳税所得额的确定

一、应纳税所得额的确定

《个人所得税法》对纳税义务人的征税方法有三种:

一是按年计征,如经营所得,居民个人取得的综合所得;

二是按月计征,如非居民个人取得的工资、薪金所得;

三是按次计征,如利息、股息、红利所得,财产租赁所得,偶然所得和非居民个人取得的劳务报酬所得,稿酬所得,特许权使用费所得等。

(一)每次收入的确定

按次计征的方法中,如何准确划分“次”是十分重要的。《个人所得税法实施条例》对个人所得的“次”作出了明确规定。

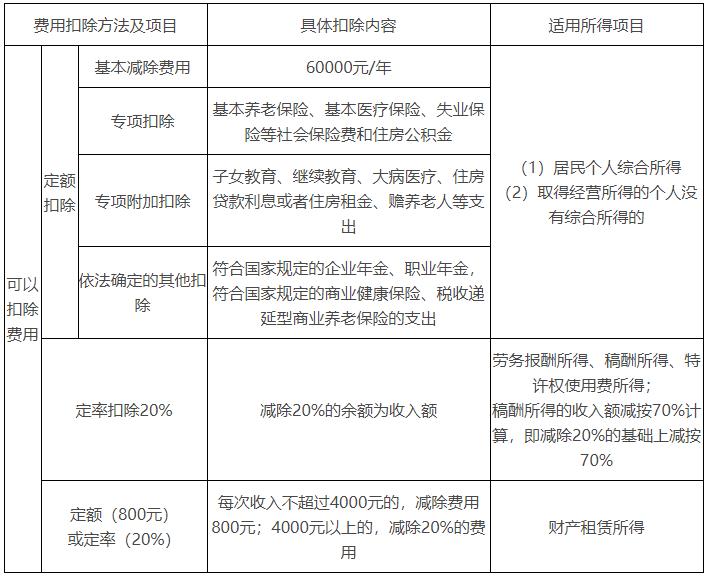

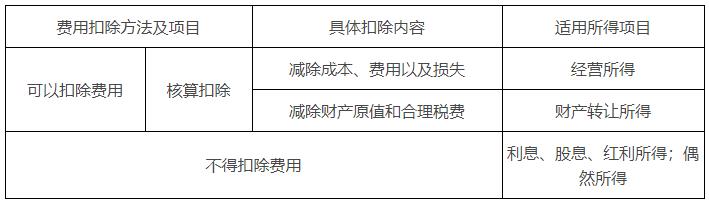

(二)应纳税所得额的确定

个人所得税的计税依据是应纳税所得额,应纳税所得额不等同于收入,需要从收入中对基本生活费、取得收入付出的代价、慈善捐赠等方面的支出进行扣除,不同征税方法有着不同的费用减除规定,进而影响应纳税所得额的确定。

【注意辨析三个概念】收入、收入额、应纳税所得额

课程推荐

- 注册会计师普通班

- 注册会计师特色班

- 注册会计师精品班

- 注册会计师实验班

| 课程班次 | 课程介绍 | 价格 | 购买 |

|---|---|---|---|

| 普通班 | 班次特色 |

200元/一门 |

购买 |

| 课程班次 | 课程介绍 | 价格 | 购买 |

|---|---|---|---|

特色班 |

班次特色 |

350元/一门 | 购买 |

| 课程班次 | 课程介绍 | 价格 | 购买 |

|---|---|---|---|

| 精品班 | 班次特色 |

650元/一门 | 购买 |

| 课程班次 | 课程介绍 | 价格 | 购买 |

|---|---|---|---|

| 实验班 |

班次特色 |

900元/一门 | 购买 |

- 注册会计师机考模拟系统综合版

您现在的位置:

您现在的位置: