一般纳税人申报表这两个“坑位”极具迷惑性

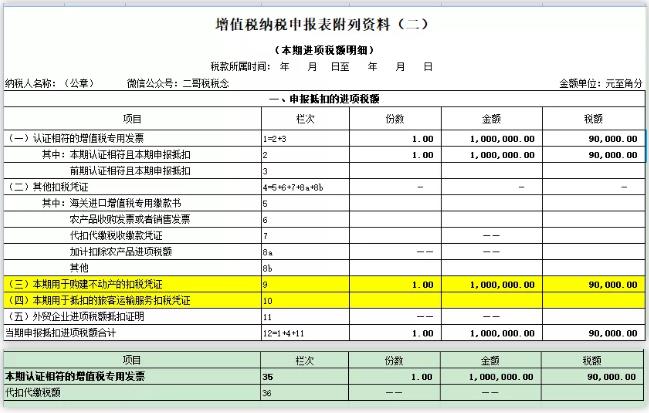

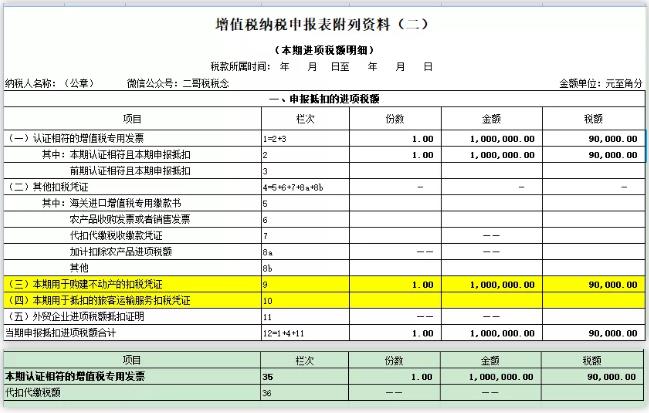

从2019年5月1日开始执行的新的增值税申报表附表二有两个坑位,第9栏次和第10栏次,如图所示。

这两个坑位的名字极具迷惑性啊,二哥记得很多小伙伴在第一次申报购进旅客运输服务进项税时候,直接就把进项税填写到第10栏次,因为她第一眼看到这个栏次名称就觉得,这个无疑就是对的位置了。本期用于抵扣的旅客运输服务扣税凭证,不填在这里还填那里呢?结果可想而知了,填了数据这个进项税也法计算到合计去,其实稍微细心一观察,你就会发现,其实你当期申报抵扣的进项税合计数是在第12栏,而第12栏的公式是,第1栏+第4栏+第11栏,在分别看看这几个栏次,其实他们的数据来源都不包括9、10栏。所以,这两栏的数肯定不会进入合计的,那这两栏存在又是什么意义呢?为做好深化增值税改革相关政策效应的统计分析工作,申报表《附列资料(二)》中第9栏“(三)本期用于购建不动产的扣税凭证”、第10栏“(四)本期用于抵扣的旅客运输服务扣税凭证”,分别专用于不动产一次性抵扣、旅客运输服务两项政策效应的统计分析。虽然这两栏目前没有比对规则,但是税务机关也会要求,务必对纳税人填报辅导工作,确保上述两栏次填报数据准确,这个数据准确了,我们才能统计出正确的减税效应。那么问题又来了,既然这个两个极具迷惑性的坑位和抵扣合计无关,那我们取得不动产、购进旅客运输服务的进项该填到哪里去呢?这个也很简单,你看你这两项业务取得的是什么类型的抵扣凭证,取得不同抵扣凭证就分别填写到不同位置就行了。

公司2019年5月购进一处房产,取得增值税专用发票一张,其中金额100万,税额9万,本期无其他不动产购进。申报表填写如下这里注意,第9栏也要准确填写,本期就一张购进不动产的专票抵扣,本期用于购建不动产的扣税凭证数据就和专票数据是一致的,手动填写上即可。

当然所有的当期抵扣的合计数据同时还需要填写到第10栏中去。

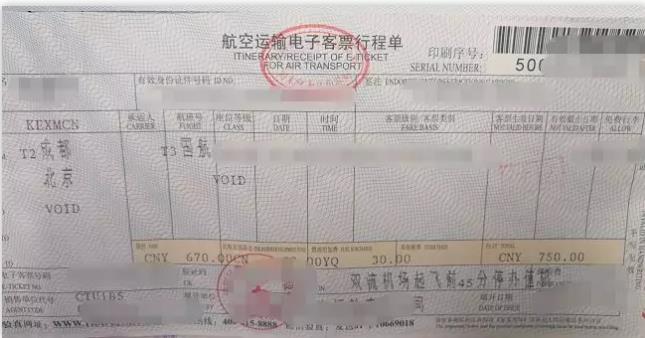

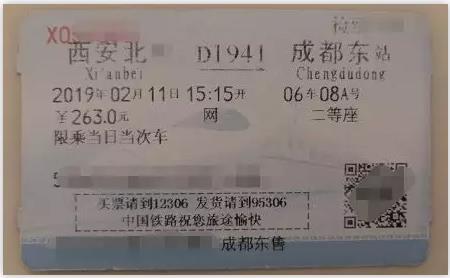

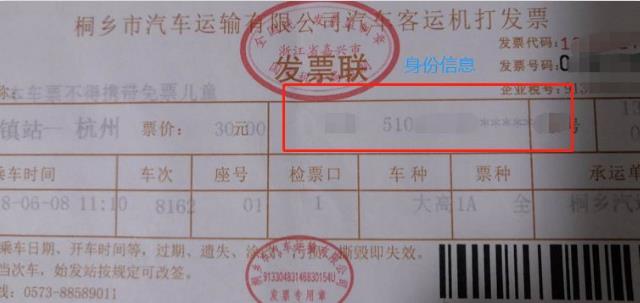

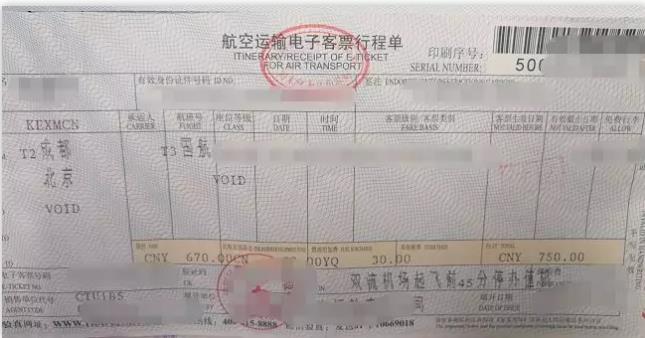

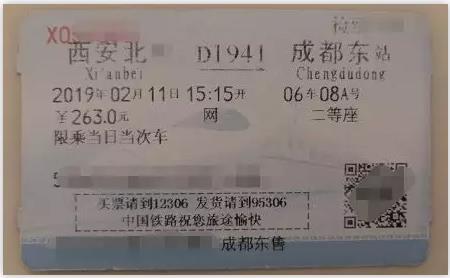

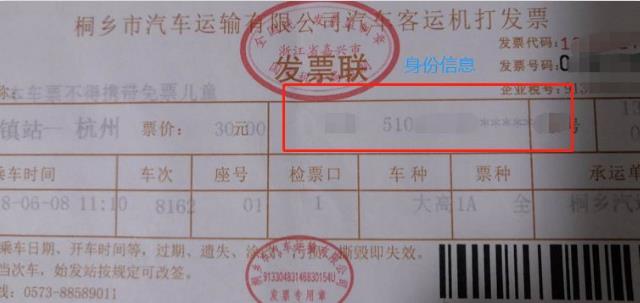

申报表填写到附表2的8b和第10栏,只有这样才会汇总到12栏实现抵扣。如果该发票是公司管理人员出差打车发生的费用,那么分录如下取得注明旅客身份信息的航空运输电子客票行程单的,为按照下列公式计算进项税额:航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%=(670+30)/1.09*0.09=57.80取得注明旅客身份信息的铁路车票的,为按照下列公式计算的进项税额:铁路旅客运输进项税额=票面金额÷(1+9%)×9%取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:公路、水路等其他旅客运输进项税额=票面金额÷(1+3%)×3%好了,这下你应该明白这两个名字极具诱惑的栏次存在的真正意义了,以及我们该如何去面对和填写它了吧。

时间:2020-08-19 责任编辑:chenzhifeng1

课程推荐

- 初级会计职称特色班

- 初级会计职称精品班

- 初级会计职称实验班